Безусловно, незаконное предпринимательство наносит вред экономике страны. Миллионы рублей невыплаченных налогов – не единственная причина объявления такой деятельности вне закона.

Страдают также и потребители некачественных услуг и товаров, теряя не только деньги, но рискуя здоровьем.

Что подразумевает под собой коммерческая деятельность

Чтобы ответить на вопрос, что такое предпринимательская деятельность, следует обратиться к ст.2 ГК. Она определяет, что лицо осуществляет продажу товаров, оказывает услуги, сдает имущество в наем систематически с целью извлечения прибыли.По ст.23 ГК, такой деятельностью можно заниматься с момента госрегистрации в качестве предпринимателя либо регистрации юридического лица.

Не является предпринимательством, например, однократная продажа какого-либо имущества. Если лицо не получает прибыли от своей деятельности (например, лицо сдает квартиру своим родственникам без оплаты), то это тоже не является предпринимательством. Вопрос о систематичности в законодательстве до конца не выяснен, в каждом конкретном случае суд индивидуально определяет, имеет ли она место быть.

Административная ответственность и предпринимательство: основания возникновения

Российское законодательство содержит не только уголовную, но и административную ответственность за занятие нелегальным бизнесом. Ст.14.1 КоАП устанавливает ответственность за предпринимательство без наличия определенного правового статуса.Коммерческой деятельностью могут заниматься только индивидуальные предприниматели, либо юридические лица, в ином случае предпринимателям грозит штраф в пределах 500 - 2000 рублей.

Вторая часть статьи содержит ответственность для тех, кто занимается бизнесом без лицензии, если она обязательна (например, лицензия нужна для торговли алкоголем, лекарствами и т.д.). Величина штрафа зависит от субъекта правонарушения:

- Физические лица уплачиваю штраф 2000 - 2500 рублей;

- От 40000 до 50000 рублей возлагают на юридические лица;

- От 4000 до 5000 рублей на должностных лиц.

Часть 3 ст.14.1 КоАП возлагает ответственность на тех лиц, которые имеют лицензию, но нарушили какое-либо ее правило (например, продавец алкоголя торгует спиртным в киоске или ларьке, а не в магазине). Здесь, как и в предыдущей части, размер штрафа ставится в зависимость от субъекта:

- от 1500 до 2000 рублей на граждан - физических лиц;

- 3000 - 4000 рублей на должностных лиц;

- 30000 - 40000 рублей на юридических лиц (хозяйствующие субъекты).

За это предусмотрены штрафы:

- должностным лицам и физическим лицам – в пределах 4000 - 5000 рублей;

- юридическим лицам – от 40000 до 50000 рублей.

Штраф в обоих случаях может заменяться на приостановку деятельности бизнеса до 90 дней.

Российское законодательство достаточно лояльно относится к процедуре учреждения юридических лиц, а также приобретению статуса индивидуального предпринимателя. К примеру, минимальный взнос для регистрации ООО составляет 10 тысяч рублей, учредить его может даже один человек.

Такая политика государства направлена на то, чтобы бизнес выходил из тени и становился легальным.

Уголовное преследование: нарушителям грозят не только штрафы

Ч.1Ст.171 УК содержит такой же состав правонарушения, что и ч.1 и 2 ст.14.1 КоАП с той разницей, что незаконное предпринимательство дополнительно:

Стало причиной крупного ущерба для граждан, организаций, государства;

Либо принесло крупную прибыль своему владельцу.

Возможные наказания по статье таковы:

- Штраф на сумму до 300000 рублей;

- Сумма доходов, например, зарплаты осужденного за 2 года;

- Обязательные работы в пределах 480 часов;

- Арест, продолжительностью до 6 месяцев.

Содержит квалифицированный состав преступлений Ч.2 ст.171 УК, когда то же незаконное предпринимательство:

1.Было осуществлено организованной группой;

2. Его деятельность сопровождалась получением доходов (чистой прибыли) в особо крупном размере (больше 6 миллионов рублей – примечание к ст.169 УК).

Наказания за преступления здесь заметно строже:

- Штраф в пределах 100000 - 500000 рублей;

- Сумма доходов, например, зарплаты осужденного за период от 1 до 3 лет;

- До 5 лет принудительных работ;

- До 5 лет лишения свободы с одновременной уплатой штрафа до 80000 рублей, либо в размере 6 месячного заработка, либо просто лишение свободы до 5 лет.

Стабильное и регулярное занятие тем или иным делом приносящим доход, относится к области предпринимательства. Эта сфера деятельности четко регулируется государственными документами, законодательными актами и подзаконными постановлениями из области административного, налогового, уголовного права.

Определение предпринимательской деятельности

Дорогой читатель! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

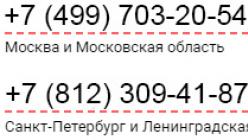

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефону.

Это быстро и бесплатно !

Наиболее полным и исчерпывающим определением является формулировка, которую предлагает ст.2 Гражданского Кодекса России. В данном случае это получение дохода за счет использования собственных навыков, умений и инициативы.

Законодательные документы не только формируют само определение, но и описывают основные признаки, которые характерны для предпринимательства.

В письме Министерства Финансов за № 03-05-01-05/3 от 14.01.2005 года оговариваются следующие реализации собственной инициативы:

- Мероприятия по изготовлению или приобретению имущества, имеющее цель последующего извлечения прибылей от всех видов его использования и последующей реализации.

- Осуществление хозяйственного учета операций, которые связаны с проведением сделок.

- Логическая и финансовая взаимосвязь всего объема совершенных сделок за отчетный период.

- Наличие строго фиксированных устойчивых связей между продавцом, покупателем и иными контрагентами, то есть развитая стабильная коммерческая сеть.

- Обязательное наличие предпринимательского риска, заключающегося в вероятном наступлении событий, результатом которых является невозможность дальнейшей работы.

Наличие всех этих моментов подтверждает занятие предпринимательской деятельностью, которая требует оформления в соответствии с нормами законодательства.

Неправомерное занятие бизнесом влечет серьезную ответственность, о которой необходимо знать.

Виды ответственности за незаконную деятельность

Гражданско-правовая

Основной документ государства – Конституция, регламентирует права и обязанности каждого гражданина. То есть оговариваются занятия свободным получением доходов на основании приложения способностей и собственного имущества для предпринимательской и любой другой, неперечащей букве закона экономической деятельностью.

Отечественная структура построения отношений в сфере бизнеса отличается тем, что ее основные позиции регламентируются Гражданским Кодексом. Статья 2 ГК точно описывает, что исключительно гражданскими позициями формируется круг отношений между субъектами, имеющими финансовые взаимоотношения, происходящие в экономическом пространстве.

Отечественные правоведы уточняют позиции гражданских и юридических инстанций в осуществлении гражданской и правовой ответственности за осуществление незаконной предпринимательской деятельности. При этом ответственность лежит в плоскости гражданско-правовых норм, регламентирующих самодостаточную систему общественных взаимоотношений.

Ответственность гражданина при этом правонарушении нужно считать производной от совокупности между административной или уголовной. Этот прецедент возникает как следствие частного обращения пострадавших лиц в судебные инстанции.

Административная

Админ. Кодекс РФ в п.1 ст.14 определяет позиции, при которых наступает ответственность за незаконное ведение бизнеса.

Наиболее важными являются следующие моменты:

- Ведение предпринимательства, незарегистрированного в законодательном порядке , юридическое или физическое лицо облагается штрафом от 500 до 2000 руб.

- Незаконная лицензионная деятельность без оформления разрешительного документа. Штраф 2000 – 2500 руб. и конфискация продукции, товаров, сырья для частных лиц. Должностные лица облагаются штрафом 4000 – 5000 руб. с конфискацией, юридические лица штрафуются в пределах 40 000 – 50 000 руб. с последующим арестом продукции, товаров, сырья.

- Нарушение условий, которые предусмотрены лицензией , от 1500 – 2000 руб., 3000 – 4000 руб., 30000 – 40000 руб. соответственно.

- Грубые нарушения ведения бизнеса , операции с конкретным лицензируемым видом деятельности, предусмотренной специальной лицензией. Штрафы составляют от 4000 до 50 000 рублей или приостановление работы на 90 суток.

Налоговая

Налоговые взыскания разрешают применять исключительно судебные инстанции.

Налоговые взыскания разрешают применять исключительно судебные инстанции.

Этот вид взысканий определяется и регламентируется отечественным законодательством. Налоговый кодекс предполагает ответственность в виде штрафов и более серьезных наказаний, что регламентировано ст. 122. Задержка уплаты налогов чреваты начислением пеней и штрафов в размерах 20% от начисленных сумм.

П. 1,2 ст. 116 Налогового Кодекса предусматривают такие нарушения:

- Не соблюдены сроки подачи заявления с целью постановки на налоговый учет. В этом случае предприниматель работал до момента регистрации, однако перед проверкой человек зарегистрировался. Облагается штрафом в 10 000 руб.

- Работа вне регистрации и в период проверки отсутствует. Подлежит штрафу в размере 10% от совокупного дохода, не меньше чем 40 000 руб.

Уголовная

Уголовная ответственность предусмотрена ст.171 Уголовного Кодекса РФ.

Здесь прописан точный регламент и объемы ответственности, под которую подпадают граждане, получающие доход без должного оформления:

- предпринимательская деятельность без регистрации;

- нарушение правил государственной регистрации;

- представление в органы государственной регистрации документов от юридических и физических лиц с заведомо ложными сведениями;

- бизнес-деятельность лицензионного порядка без такового специального разрешения;

- нарушения лицензионных требований при условиях, что деяние стало причиной крупного ущерба гражданам, организациям или государству;

- деятельность, итогом которой стал доход в крупных и особо крупных размерах;

Уголовно, это наказуемо так – обложение штрафом до 300 000 руб., или выполнение обязательных работ на срок от 180 до 240 часов, или наложение ареста от 4 мес. до полугода.

При отягощающих обстоятельствах, какими является образование организованных групп с извлечением высоких доходов, облагается суммой штрафных санкций от 100 000 до 500 000 руб. или лишением свободы до 5 лет.

Общая судебная практика

В наше время очень часто в судебной практике встречаются прецеденты, когда уголовному или налоговому преследованию подвергаются деяния, которые совершенно не являются таковыми. Банальная ситуация, когда человек имеет дачу или приусадебный участок и занимается там выращиванием сельскохозяйственной продукции для собственного потребления.

Образовывающиеся излишки он продает на рынке или соседям, а определенные компетентные органы расценивают это как несанкционированное предпринимательство. В судебной практике юристов пользуются Постановлением Пленума ВС РФ от 18 ноября 2004 года за N 23.

Здесь оговорены условия регистрации, нарушений, ведения хозяйственной деятельности и другие нюансы:

- Согласно с пояснениями ПВС, главным в принятии решения о том, насколько законно человек получает доходы, является изначальная цель, то есть, признаки регулярности и ее направленность на получение дохода.

- Кроме этого, судебные инстанции часто рассматривают деятельность без лицензии, выпуск продукции без специальных документов, а при изготовлении фармакологических средств – опасность для жизни и здоровья покупателей.

- Особой категорией судебных дел является занятие предпринимательством государственных служащих и прочих лиц, которым по долгу службы запрещено заниматься банковской, адвокатской или страховой деятельностью.

Как узаконить?

Чтобы не рисковать ни деньгами, ни нервами, ни свободой, необходимо свое желание заниматься чем-либо по собственному усмотрению, легализировать. На сегодняшний день эта процедура не составляет особых трудностей. Благодаря унификации всего документооборота эта процедура доступна практически каждому совершеннолетнему гражданину.

Для того, чтобы уточнить объем всего пакета необходимой документации, следует обратиться в органы местного самоуправления, откуда и начинается процесс оформления.

После получения регистрационного свидетельства нужно в установленный законом срок подать заявление в местные налоговые органы. Получение справки о постановке на учет требует дальнейшей регистрации во внебюджетных фондах. Современные коммуникационные технологии позволяют легализироваться на сайтах всех перечисленных организаций в режиме онлайн с последующим получением оригиналов документов.

Регистрация ИП/ООО

В выборе правовой формы при и ООО есть существенные различия.

В выборе правовой формы при и ООО есть существенные различия.

Индивидуальный предприниматель имеет массу преимуществ:

- Упрощенная система налогообложения и сдачи налоговой отчетности.

- Более простая работа с наличными средствами.

- Отсутствие необходимости в развернутом бухгалтерском учете.

- Законодательно оговорено отсутствие необходимости начислений и выплат налогов на имущество и на прибыли.

При этом необходимо определиться с юридическим адресом, системой налогообложения, подобрать виды экономической деятельности по ОКВЭД. Процесс регистрации протекает пять рабочих дней, после оплаты государственной пошлины и подачи пакета необходимых для регистрации документов.

Законодательное оформление ООО требует большего количества документов, куда входят протоколы, Устав, подтверждение права владения паевым имуществом, внесения требуемой части . При этом будет осуществляться полноценный бухгалтерский и кадровый учет, а налоговая отчетность носит развернутый характер, в том числе начисление и уплата налогов на прибыль и НДС.

Необходимыми документами для ИП являются:

- Оригинал и копия паспорта и справки , в некоторых случаях требуется справка о регистрации гражданина по месту проживания.

- Заполненные формы как приложение к заявлению , собственно заявление и квитанция об оплате государственной пошлины, которые предоставляются в отдел по регистрации предпринимательства.

Это и есть минимальный пакет, который через пять рабочих дней сделает вас обладателем законного бизнеса.

Большинство людей в России, так или иначе, недовольны своим уровнем заработка. А в связи с наступившим в 2014 году и продолжающимся в 2015 кризисом таких людей стало только больше. Поэтому некоторые особо предприимчивые граждане решают найти дополнительный способ дохода.

К сожалению, не все четко следуют букве закона и создают юридическое лицо, регистрируются как индивидуальные предприниматели и выплачивают налоги в тех случаях, когда это необходимо. Какие требования закона нужно знать, чтобы заниматься предпринимательством? Какие средства заработка не признаются предпринимательскими и не требуют выплаты налогов и особой регистрации?

Что признается незаконной предпринимательской деятельностью?

В законе четко прописано определение предпринимательской деятельности. К ней относятся все действия граждан, которые они осуществляют на свой страх и риск с целью получить прибыль. При этом они несут ответственность за свои действия перед государством своим личным имуществом.

К предпринимательской деятельности закон не относит операции с ценными бумагами, хранение средств на депозитных счетах в банках и некоторые другие подобные операции.

Во всех остальных случаях для осуществления законного предпринимательства физическое или юридическое лицо должно в обязательном порядке зарегистрироваться в Едином реестре предпринимателей.

Однако законом предусмотрены некоторые виды предпринимательской деятельности, которые не требуют подобной регистрации. К ним относятся, в частности:

- репетиторство, обучение на дому;

- уборка жилых помещений;

- уход за детьми в дневное время суток;

- некоторые сельскохозяйственные услуги.

Если вы планируете заниматься подобной работой, то вам не нужно регистрироваться как предприниматель. Но во всех остальных случаях, независимо от вида своей деятельности, вы обязаны быть зарегистрированным предпринимателем и платить определенные налоги в пользу государства. В противном случае ваши операции и сделки, за которые вы получаете стабильный доход, не могут быть признаны законными.

Доказательство незаконной предпринимательской деятельности

Различные наказания и штрафы незаконным предпринимателям угрожают после того, как сам факт предпринимательской деятельности был доказан. Для этого нужно доказать систематичность предпринимательской деятельности (она признается систематической, если совершалась чаще, чем два раза в год) и факт получения прибыли. В Письме УФНС от 18 марта 2010 года сообщается, что предпринимательскую деятельность гражданина можно заметить по следующим признакам:

- использование различного имущества (собственного, изготовленного или приобретенного) для получения прибыли благодаря использованию или реализации;

- взаимосвязанность операций, совершаемых гражданином, за определенный срок;

- постоянные и устойчивые контакты с участниками рынка.

По этим факторам можно доказать факт самой предпринимательской деятельности.

Ответственность за незаконную предпринимательскую деятельность

Незаконное предпринимательство может навлечь на своего хозяина административную, налоговую и даже уголовную ответственность.

- Административная ответственность – эта часть предусмотрена ч. 1 ст. 14.1 Кодекса об административных правонарушениях (КОАП РФ) и налагает штраф от 500 до 2000 рублей.

- Налоговая ответственность предусматривает ответственность за уклонение от постановки на налоговый учет и уклонение от выплаты налогов. Штраф в данной категории будет свыше 20 тысяч рублей.

- Уголовная ответственность предусматривается Уголовным кодексом Российской Федерации. Уголовная ответственность грозит предпринимателю в том случае, когда его деятельность нанесла серьезный ущерб другим гражданам или государству. Максимальное наказание в данном случае – арест. Штраф по Уголовному кодексу не превышает 300000 рублей. Также предусмотрены исправительные работы от 180 до 240 часов.

Разумеется, при любой категории ответственности уровень наказания определяется судом в зависимости от величины ущерба, который незаконные предпринимательские действия нанесли третьим лицам.

П редпринимательская деятельность - рисковая экономическая деятельность, направленная на систематическое получение прибыли от производства и продажи товаров, оказания услуг, выполнения работ. Для этой цели используется имущество, нематериальные активы, труд как самого предпринимателя, так и привлечённые со стороны.

Незаконное предпринимательство – это коммерческая практика, которая имеет постоянный характер и осуществляется вопреки нормам законодательства.

Дорогой читатель! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь в форму онлайн-консультанта справа или звоните по телефону.

Это быстро и бесплатно !

Осуществление коммерческой незаконной деятельности без постановки на учет в налоговых органах преследуется по закону. Поэтому гражданину, который регулярно оказывает услуги или продает товары, просто необходимо зарегистрировать свой бизнес. Какое наказание грозит предпринимателю за незаконную деятельность мы расскажем подробно в нашей статье.

Ответственность при незаконной предпринимательской деятельности

Любая нелегальная активность наказуема, и характер ответственности за содеянное отличается по разряду «вредности» и нанесенного вреда (ущерба). Такой негативный эффект в виде ущерба наносится и людям, и другим юрлицам, и частным предпринимателям, и государству. Рассмотрим основные виды ответственности.

Уголовная (УК)

Самый жесткий и радикальный вид ответственности, это обосновывается тем, что она предусматривает серьезные виды наказания. Эта форма ответственности закреплена Уголовным кодексом. К примеру, за нелегальную коммерческую деловую активность отвечает . Гражданам следует знать, что уголовная ответственность может наступить только для виновных физических лиц, среди которых:

- Предприниматели.

- Руководители, собственники юридических лиц.

- Фактические руководители или владельцы незарегистрированного предприятия, организации.

Административная (КоАП)

Предусматривает только лишь штрафные санкции, имеющие не глобальный (не в крупных объемах) характер, в частности – от 500 до 2000 рублей (наименьший вид санкций). Законодатели предусмотрели этот вид ответственности в Кодексе об административных правонарушениях.

Размер штрафных санкций напрямую зависит от наличия повторности, отношению к правонарушению самого предпринимателя, субъекта правонарушения, и, вне всякого сомнения, вида правонарушения. Основными формами таких правонарушений являются:

- Нарушение правил лицензирования. Здесь можно выделить по степени тяжести два вида правонарушения:

нарушение условий лицензии, грубое нарушение условий лицензии.

Соответственно, в зависимости от этого будут разниться и санкции. Так, за первый вид нарушение предусмотрен штраф от 1500 до 40000 рублей , а за второй – от 4000 до 50000 рублей , включая возможность приостановления деятельности до 90 суток .

- Отсутствие лицензии. Карается денежным взысканием от 2000 до 50000 рублей с конфискацией нелицензированной продукции, а также сырья.

- Работа без регистрации – от 500 до 2000 рублей . Как упоминалось выше, самый мягкий вид наказания.

Налоговая

Основной целью регистрации и лицензирования деятельности предприятий является пополнение бюджета. Таковое пополнение осуществляется за счет налогов и сборов. Поэтому по праву налоговая – основной вид ответственности.

Налоговая ответственность носит материальный и компенсационный характер. То есть, кроме не полученных государством налогов, вам придется еще и оплатить штраф за уклонение от внесения налоговых платежей. Налоговая ответственность за нелегальное предпринимательство предусмотрена ст. 116 Налогового кодекса.

Разновидности незаконной предпринимательской деятельности

Различают несколько видов такой нелегальной активности:

- Запрещенная законом. К такому виду обычно причисляют производство, сбыт, передачу, хранение наркотических и психотропных веществ, создание, продажу оружия.

- Бизнес, не зарегистрированный в установленном государством порядке. Для того чтобы вступать в отношения с контрагентами с целью купли, продажи, сбыта, обмена какой-либо продукции, предоставления услуг на коммерческой основе, необходимо иметь определенный статус – юридического лица либо же индивидуального предпринимателя. Но, как известно, чтобы получить такой статус – необходимо пройти регистрацию, то есть придать легальную форму своему бизнесу. Если же вы, к примеру, систематически оказываете платные парикмахерские услуги у себя дома и не имеете официальной регистрации в качестве предприятия или предпринимателя, то знайте, что ваша деятельность не имеет ничего общего с законом, и за нее предусмотрены соответствующие меры ответственности.

- Отсутствие лицензии при выполнении лицензионных видов деятельности и нарушение правил лицензирования. Лицензия – это легальное разрешение заниматься конкретным бизнесом. Не каждый вид активности подразумевает получение такого разрешения, но существует определенный перечень таких видов. Среди наиболее популярных можно выделить связанную с продуцированием алкоголя, фармацевтикой, медицинской и образовательной практикой деятельность.

- Деятельность фирмы с нарушением уставных положений (с нарушением правил регистрации) . Устав – это основной документ предприятия, базис его функционирования. В уставе, как в основании существования предприятия, указываются ведущий и дополнительные виды деятельности. Если же организация занимается какими-либо еще видами, не предусмотренными Уставом – это можно расценить только лишь как нелегальную активность.

Какие государственные органы могут выявить факт незаконной предпринимательской деятельности

С целью контроля за функционированием предпринимателей и юридических лиц в государстве распределена компетенция между специализированными органами, призванными защищать закон и способствовать прямому притоку прибыли в бюджет.

Эти органы занимаются мониторингом активности предпринимательской деятельности, вследствие чего порой выявляют нарушения законности в сфере предпринимательства.

Такими органами являются:

- Налоговая инспекция. Это основной орган, который следит за пополнением бюджетных средств в виде налогов. С целью выявления незаконной деятельности налоговые инспекции проводят проверки, наносят визиты, осуществляют рейды. ИФНС вправе привлекать за нарушение законодательства в сфере предпринимательства к налоговой ответственности.

- Антимонопольный комитет. Специфический орган, созданный с целью обеспечения прозрачности и легальности, свободы конкуренции. Их деятельность направлена на установление добропорядочности отношений субъектов предпринимательства и чистоту ведения бизнеса. Антимонопольная служба имеет право привлекать ответственных за нарушение закона к ответственности, носящей характер административной.

- Органы надзора за потребительским рынком. Превалирующим органом является Роспотребнадзор, основной функцией которого является защита прав потребителей. Имеют полномочия в сфере привлечения к административной ответственности. К основным правонарушениям, выявляемыми этим органом в сфере предпринимательской активности, стоит отнести нарушения в сфере торговли. Также к органам подобного типа можно отнести службы по ветеринарному и санитарному надзору, по надзору в здравоохранении. Эти органы являются связующим звеном между правонарушителями и правоохранительными органами.

- Полиция . Как правоохранительный орган занимается выявлением каких-либо правонарушений, принятием заявлений от граждан, возбуждением дел по факту незаконной предпринимательской активности.

- Прокуратура. Также представляется правоохранительным органом. Выявляет правонарушения (преступления), вправе привлекать к уголовной ответственности. Осуществляет надзор за органами полиции, является представителем государства и обратившегося в суде при рассмотрении дел, касаемых антизаконной активности юрлиц и частных предпринимателей.

Виды предпринимательской деятельности, которые не требуют лицензирования

Существуют некоторые виды деловой активности, для которых не является обязательным требованием регистрация. Эти виды деловой активности носят личный характер, в основном, это предоставление каких-либо услуг.

Стоит обратить внимание на такие виды:

- Репетиторство, обучение на дому. Репетиторством может заниматься любой гражданин, не приобретая при этом лицензию у государства. Репетиторством можно заниматься как в качестве предпринимателя, так и не оформляя ИП. Но стоит обратить внимание, что если гражданин не оформляется как предприниматель, то его услуги не могут носить систематический характер.

- Уборка жилых помещений. Гражданин может оказывать услуги по уборке жилплощадей, не оформляя ИП. Эти услуги можно оформить при помощи заключения простого договора на предоставление услуг, предоставляющий такого рода услуги будет оплачивать обычный стандартный налог на доход физического лица в размере 13 процентов.

- Уход за детьми в дневное время суток. В современном мире популярными стали частные детские сады, осуществляющие дневной присмотр за детьми. Осуществление такого рода деятельности носит характер индивидуальной трудовой педагогической активности, которая не требует лицензии.

- Некоторые сельскохозяйственные услуги. Разовые сельхоз услуги, которые не носят постоянный характер не требуют официального разрешения от государства. Беря частный случай, следует отметить, что такой услугой будет являться предоставление земельного участка в аренду.

Уголовная ответственность и возможные наказания

Как упоминалось выше, Уголовный кодекс предполагает довольно серьезные санкции за осуществление нелегальной предпринимательской деятельности. Уголовная ответственность наступает:

- в случае систематических зафиксированных занятий незаконной предпринимательской деятельностью;

- в случае получения от незаконного коммерческого занятия доходов в особо крупных размерах;

- при нанесении в ходе незаконной предпринимательской деятельности значительного ущерба гражданам РФ, организациям и государственным интересам;

При приобретении прибыли в крупных масштабах преступник может понести ответственность в различных формах, имеющих альтернативный характер:

- денежное взыскание до 300000 рублей ;

- взыскание заработной платы осужденного (другого полученного вида доходов) за период до 2 лет;

- арест до 6 месяцев;

- работы обязательного характера сроком до 480 часов;

За более серьезное нарушение, имеющее преступный характер, где отягчающими элементами представлены групповое совершение преступления, а также получение денежной выгоды в особо крупных размерах (6000000 рублей) предусматриваются такие виды санкций:

- штраф от 150000 до 500000 рублей;

- заработная плата преступника (другой доход) за период от 1 года до 3 лет;

- лишение свободы до 5 лет с сопровождающим его штрафом до 80000 рублей или взыскиваемым доходом от нелегального функционирования за период до 6 месяцев, а также без сопровождения дополнительных взысканий;

Налоговая ответственность и штрафы

В связи с произошедшими изменениями сегодня выделяют два состава налоговых проступков, связанных с нелегитимной активностью частного предпринимателя и организации:

- Нарушение терминов постановки на учет (подачи заявления);

- Функционирование без соответствующего налогового оформления – постановки на учет.

- Штраф за просрочку регистрации в ФНС имеет фиксированную природу и составляет 10000 рублей. Согласно ст. 83 НК налогоплательщик обязан подать документы для оформления в течение 10 дней после госрегистрации. Если госрегистрация осуществляется по месту нахождения обособленного подразделения или по месту нахождения недвижимого имущества – в течение 30 дней.

- Предприниматель, не зарегистрированный в ФНС . Если на момент проверки налоговой инспекцией лицо, занимающееся предпринимательством, не подавало пакет документов с целью осуществления регистрации, то такое лицо несет ответственность налогового характера. За этот вид проступка предполагается денежное взыскание в виде 10 процентов от полученных правонарушителем доходов от осуществляемой им нелегальной активности. Минимальный предел штрафа – 40000 рублей.

Защита от незаконной предпринимательской деятельности

Если вы уличили предприятие или предпринимателя в нелегальном функционировании, и считает, что такая активность образом наносит вам вред – вы всегда вправе обратиться в контрольные и правоохранительные органы с целью применения мер воздействия и привлечения правонарушителя к ответственности.

Наиболее распространенными случаями обращения являются заявления в органы полиции, прокуратуры и налоговой службы

Здравствуйте, дорогие читатели. Сегодня отвечу всем н вопрос, который мне часто задают: «Что будет, если вести предпринимательскую деятельность без регистрации или лицензий, или же, какие есть штрафы за отсутствие ИП или лицензии» . Вопрос серьезный, поэтому публикую выдержки из законодательства. Мы разберем ниже административную ответственность и уголовную ответственность, чтобы было более понятно.

Административная ответственность

Итак, административная ответственность за осуществляемую предпринимательскую деятельность (если отсутствуют государственная регистрация или специальное разрешение – лицензия).

1.Если предпринимательская деятельность осуществляется без государственной регистрации (должно быть зарегистрировано либо ИП, либо юридическое лицо), — то административный штраф за такой тип правонарушения составляет от 500 до 2000 рублей .

2. Если предпринимательская деятельность осуществляется без особенного разрешения (именуемого лицензией) – в случае обязательности такого разрешения (такой лицензии), — административный штраф для физических лиц составляет от 2000 до 2500 рублей , также могут быть конфискованы изготовленная продукция, орудия производства и сырье.

- Должностные лица могут быть подвергнуты штрафу от 4000 до 5000 рублей , также может быть проведена конфискация всей изготовленной продукции.

- Юридические лица могут быть подвергнуты штрафу от 40 000 до 50 000 рублей , конфискация продукции также является возможным вариантом.

3. Если при осуществлении предпринимательской деятельности нарушаются условия, предусмотренные специальной лицензией (разрешением), — выносится предупреждение либо накладывается административный штраф:

- на физических лиц – от 1500 до 2000 рублей ;

- на должностных лиц – от 3000 до 4000 рублей ;

- на юридических лиц – от 30000 до 40000 рублей .

4. Если при осуществлении такой деятельности условия, предусмотренные специальной лицензией (разрешением) грубо нарушаются – следует административный штраф:

- для лиц, не образовавших юридическое лицо – 4000 — 8000 рублей , также может быть приостановлена деятельность на 3 месяца;

- для должностных лиц – 5000 — 10 000 рублей ;

- для юридических лиц – 100 000 — 200 000 рублей или приостановление деятельности на три месяца.

Примечание. Грубое нарушение определяет Правительство РФ в зависимости от того, какой именно лицензируемый вид деятельности был нарушен.

Уголовная ответственность

Кто-то считает себя начинающим предпринимателем с оборотом в размере 10 000 тысяч рублей в месяц, а кто-то в 1 млн. р. Итак, что бы не попасть на законодательную удочку следует помнить об уголовной ответственности, которая может наступить, если вы ведете предпринимательскую деятельность незаконно. Данный вид преступления регулируется ст.171 УК РФ.

- Во-первых , к данному виду ответственности привлекаются лица достигшие 16 лет.

- Во-вторых , если вы осуществляли свою деятельность не зарегистрировавшись как юридическое лицо или индивидуальный предприниматель. А так же, если осуществляли деятельность не имея на то лицензии (изготовление табачных изделий; перевозка пассажиров и грузов, в тех случаях когда это необходимо; туроператорская или турагентская деятельность, частная охранная деятельность и т.д).

- В-третьих , размер экономических операций должен быть в крупном (от 2,25 млн р.) или особо крупном размере (от 9 млн р.).

Наказание за крупный размер нарушения:

- штраф до 300 т.р., или в размере заработной платы, а также другого дохода, который вы получали в течении 2 лет;

- или обязательные работы, максимальный объем которых 480 часов;

- или шести месячный срок ареста.

Экономические преступления в особо крупном размере, имеют следующие виды наказания:

- штраф от 100 т.р. до 500 т.р., или в размере той заработной платы/иного дохода который был получен от 1 до 3 лет;

- или до 5 лет принудительных работ;

- или до 5 лет лишения свободы в совокупности со штрафом до 80 тысяч рублей или в размере заработной платы/другого дохода которые были получены в течении последних 6 месяцев, или без такового.

Уклонение от уплаты налогов

По мимо незаконной предпринимательской деятельности, стоит сказать, что не только юридическое лицо должно отчитываться по своим доходам, что является логичным. К уголовной ответственности привлекаются физические лица, которые не отчитались по своим доходам. Данное преступление квалифицируется по ст.198 УК РФ, как уклонение от уплаты налогов и сборов.

Основания для привлечения к такой ответственности два:

- непредоставление декларации;

- предоставление ложных сведений в крупном или особо крупном размере в декларации.

Крупный размер неуплаченных налогов: сумма всех налогов и сборов в течении 3 лет подряд составляет более 900 т.р., при условии, что доля неуплаченных налогов и (или) сборов превышает 10 % подлежащих уплате сумм налогов и (или) сборов, либо превышающая 2,7 млн. р.

Виды наказания для крупного размера:

- штраф от 100 т.р. до 300 т.р. или в размере ЗП (заработной платы) или иного дохода за период 1-2 года;

- или принудительные работы на срок до 1 года;

- или арест на срок до 6 месяцев;

- или лишение свободы на срок до 1 года.

Особо крупный размер неуплаченных налогов: в течении трех лет сумма налогов и сборов составляет более 4,5 млн. р., при условии, что доля неуплаченных налогов и (или) сборов превышает 20 % подлежащих уплате сумм налогов и (или) сборов, либо превышающая 13,5 млн. р.

Виды наказания для особо крупного размера:

- штраф в размере от 200 тысяч до 500 т.р. или в размере заработной платы или иного дохода полученного за период от 18 месяцев до 3 лет,

- или принудительные работы на срок до 3 лет;

- или лишение свободы на срок до 3 лет.

Важно! Если вы впервые совершили данного рода преступление, то вас могут освободить от уголовной ответственности, при условии полного погашения всех задолженностей, пеней и штрафов, предусмотренных данной статьей.

Вывод

В заключение к вышесказанному можно сделать вывод, что если вы ведете деятельность без регистрации или лицензии и вас на этом поймали, то уже госорганы будут разбираться под какую статью вы попадаете. ЕСЛИ ДОКАЖУТ, что за весь период осуществления вашей незаконной предпринимательской деятельности вами был извлечен доход в крупном и особо крупном размерах (суммы указаны выше), то вам грозит уголовная ответственность. Если удалось доказать только меньшие суммы, то вы попадаете под административную ответственность. В основном все попадают под административную, потому что доказать все доходы очень тяжело. Под уголовную проще всего попасть тем, кто совершает крупные сделки, потому что нужно доказать всего 1 или несколько сделок, а не десятки, сотни и тысячи.

Ну и главный вопрос, вести ли деятельность с регистрацией или без регистрации! Лучше зарегистрироваться и спать спокойно, хотя кто-то скажет, что выгоднее работать без регистрации и лучше платить штрафы. Решайте сами!